ネットの買い物は楽天カードで行い、リアルの買い物はイオンカードで行うことをモットーとしているため、楽天カードとイオンカードの2枚持ちをおすすめしているわたしですが、今回はあえて、イオンカードのデメリットを挙げてみたいと思います。

とはいえ、入会費も無料ですし、年会費も無料。

おまけに全国区のイオングループが発行しているカードなので、信頼性も知名度も圧倒的。

よって、カードを作ることによるリスクは一切ありません。

よって、デメリットと呼べるほどのものではなく、ほかのクレジットカードと比べて「遜色ない」「大差ない」というのがじっさいのところなのですが、それでもあえてケチをつけるとすれば、

「還元率に限って言えば、イオンカードだからといって、特別にお得なわけではない」

という点につきます。

権限率とは、カードを使って支払ったときに、オマケでつけてくれるポイントなど、「厳禁に相当する部分のこと」です。

クレジットカードの比較サイトなどを見ると、イオンカードの還元率は0.5%とされています。

これは、イオンカード独自のポイントシステム「ときめきポイント」が、決済金額に対してどのくらいの比率で付与されるのかを示しています。

主婦の味方であるイオンカードらしいネーミングにも好感が持てますが、このときめきポイントはイオンやミニストップなどで利用できるWAONポイント(電子マネー)に交換できます。

イオンカードで支払う⇒ときめきポイントがもらえる⇒ときめきポイントをWAONに交換する

という流れになるのですが、カードの利用金額200円でときめきポイントが1ポイント付与されるので、0.5%という値になっています。

たとえば楽天カードでは、100円毎に1ポイント付与されるので、還元率は1%。

よって、還元率だけを見れば、すこし物足りない印象を持つ方もいるかと思います。

そのため、還元率だけを見ると、イオンカードの還元率は「少ない」というに感じるかもしれません。

でも、この還元率というものを比較検討にする際は、そのポイントがどういう形で還元されるかを見ることが重要ではないかと思います。

たとえば、世の中には2%ほどの還元率をうたっているカードがあったりします。

でも、ポイントで交換できる商品が限られていたり、ほかのポイントに交換しようとしたら手数料が思いっきり高く設定されていたりと、消費者を舐めているのと思えるようなカードが多いのです。

その一方で、還元率こそ低いものの、現金とほぼ変わらない使い方ができるポイントをもらえるカードがあります。

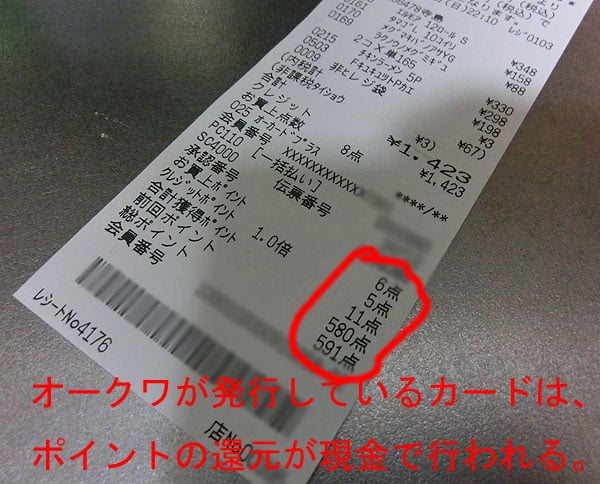

たとえば、東海地方を中心に展開されているスーパーマーケットのオークワが独自に発行しているクレジットカードは、還元率こそ0.5%ですが、なんと現金で還元されるのです。

仮に2万円分の買い物をすると100ポイントが付与されるわけですが、この100ポイントをサービスカウンターに持ち込めば、その場で100円の現金を手渡してくれるのです。

もちろん、中途半端なポイント数でもOKで、たとえば1536ポイントたまっているなら、その場で1536円を手渡してくれます。

これって、何気にちょっと嬉しいですよね。

このように、クレジットカードのポイントの還元率を考慮する際は、換金性・流動性の高いものに還元されるかどうかが大切だと思うのです。

たとえば、銀行系のクレジットカードの場合、仮に還元率が1%とされていたとしても、それはカタログに掲載されている商品との交換のためのポイントだったり、5000ポイント以上でなければ交換できないなど、

「還元される機会がないやんけ」

と思うほど条件が厳しいものも多いのです。

そもそもいくら還元率が高くても、

「使い道のないものや、欲しくないものしかもらえないポイントサービスは使い勝手が悪い」

ということなのです。

また、交換時の対象商品が定価ベースでのポイント還元率ということもあります。

たとえば、同じ商品であっても、スーパーやネットショッピングなどで買えば何割も安く買えるものなのに、ポイントでの交換時は定価で計算されるということも多いため、すごく無駄に感じることがあります。

イオンカードは還元率こそ0.5%と平凡ですが、交換できる対象がWAONポイントだったりSUICAへのチャージだったりと、

「ちゃんと使い道のあるもの」

に換えてくれます。

それに、ポイントの交換時の還元率は100%なので、ときめきポイントの1000ポイントが、WAONの1000ポイントになります。

この点が、「一見するとお得に見えるが、じつは消費者をだましているようなもの」と思えるようなクレジットカードとは違います。

イオンやコンビニで利用できるWAONポイントなら、何かしら欲しいものに交換することができますし、一番お得だと思えるタイミングで商品を購入することだってできますので、ほとんど現金と変わらないくらいの流動性があるといえると思います。

ただし、ポイント交換に必要な最低ポイント数が1000ポイントなので、クレジットカードで約20万円分の買い物をする必要があります。

だからこそ光熱費や自動引き落とし系のサービスとしてイオンカードを指定しておけば、

「知らない間にポイントが貯まっていて嬉しい」

ということにつながるのです。

おまけに、毎月20日と30日は、イオンカードを持っている会員向けにポイント2倍デーを実施しているので、この両日にイオンで買い物をする場合は、1%の還元率となりますので、さらに条件がゆるくなります。

ということで、必ずしも20万円分の買い物や決済が必要というわけではありませんが、電話代、電気代、ガス代、新聞代、NHKの受信料、水道代などなど公共料金の引き落とし先に指定しておけば、大抵の家庭ではクリアできる金額だろうと思います。

それともうひとつ。還元率が0.5%という一般的な数字になっているのは、ある意味良心的だともいえるのです。

還元率が低いことが、なぜ良心的だといえるのか?

イオンカードは、自らが流通業者であるイオン自身が発行しているカードです。

そんなイオンが、買い物のたびに1%を還元するということは、実質1%オフと同じです。

これほどまでに高い還元率を実現するには、その分、商品の販売価格に転嫁しなければなりません。

1%とはいえ、1000億の売り上げなら10億円。これほどまでに莫大な金額をディスカウントしなければならないとすると、商品販売価格に転嫁されると考えるのは自然です。

よって、現在の商品販売価格を維持するために還元率を0.5%に抑えていると考えると、悪くない選択ではないかと思うのです。

一方で楽天カードは1%の還元率があります。楽天カードで楽天ショッピングを利用すれば、通常に1%ポイントに加えて、さらに1%分のポイントが還元されます。

ところが楽天は、自らが販売者ではありません。その1%分は、楽天ではなくテナント(店を出している側)側が負担しているからこそ成立しうる還元率なのです。

そうすると、テナント側は必然的に「ちょっと高め」に値段を設定しておかなければならなくなり、結果的にモール全体の商品販売価格が1%程度上昇すると予想されるのです。

楽天カードで還元されたポイントは、楽天で消化する以外にありませんから、結局ちょっと還元率の高いカードで、ちょっと高いものを買うという状況になると考えられるので、還元率の高さも善し悪しだと思うのです。

そうはいっても、数あるクレジットカードの中で、イオンカードと楽天カードは良心的な方だと思います。

楽天カードのポイントは、だいたいなんでも購入することのできる仮想通貨のようなものですし、イオンカードはイオンカードで、自社が商品販売を行っているからこその「無茶しすぎない設定」だと思うからです。

ということで、イオンカードのデメリットは、見掛け上の還元率の低さですが、逆にわたしが考えるイオンカードの最大のメリットは、日常生活に密着したクレジットカードだという点です。

クレジットカードのやりくりを考えたり、一番お得なカードはどれなのかを必死に探し始めると、どのカードも「一長一短」があるもので、考えるのも面倒くさくなってしまうものですが、それゆえに一番「固いカード」ということで、イオンカードと楽天カードのの2枚持ちをおすすめしたいのです。

ということで、ちょっと長くなってしまいましたが、還元率以外のメリットが多い点も、イオンカードのいいところです。

庶民向けのカードだけあって、提示すれば安くなるお店も多く、映画などの施設が安く利用できるなど、会員を大事にしている印象を強く感じるカードです。

もしまだ持っていないとすると、お得な情報を見逃しているかもしれませんので、ぜひイオンカードをつくるだけつくってもられてはどうかと思います。

どこのカードとはいいませんが、高い還元率をうたっているにもかかわらず、実際には何の役にも立たない商品にしか交換できないクレジットカードに比べれば、本当に良心的なカードだと思います。

⇒イオンカードの申し込みはこちらから

※郵送で送られる限定クーポンチラシや、イオンモール内の専門店(アパレルなど)でのセールにも役立ちます。イオンで買い物をする可能性がある場合は、もっておくとお得です。